消費税の免税事業者から仕入れをした場合には、「80%控除」と言われていますが、残りの20%は支払いっぱなしなのでしょうか・・・

※懇親会での前菜

インボイス制度の概要

インボイス制度は、消費税の計算のおいて本則課税を選択している方(消費税を納めていない方、簡易課税を選択されている方でない方)に関係してきます。

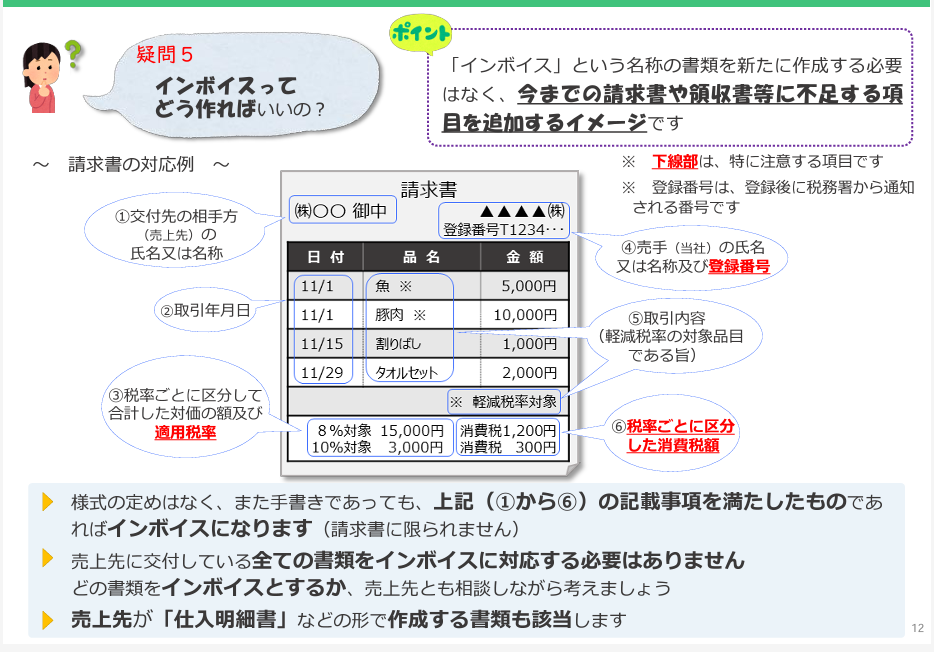

インボイスとは、売った人が買った人に対して、適用している税率や、消費税額などを伝える書類です。

その書類には、いくつかの要件を備えていなければなりません。

その要件は

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨)

④ 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

⑤ 税率ごとに区分した消費税額等(消費税額及び地方消費税額に相当する金額の合計額をいいます。以下同じです。)

⑥ 書類の交付を受ける事業者の氏名又は名称

基本的に上記が記載事項です。

特例措置もありすが、基本的には要件を備えた書類がないと、消費税の計算において、仕入税額控除を適用することができません。

ですから、免税事業者の方からもらう請求書や領収書等には、「登録番号」がありませんので、消費税の計算でその方に支払った消費税分は、仕入税額控除の適用ができません。

国税庁のインボイス制度について

お問合せの多いご質問(令和5年11月13日更新)(PDF/1,159KB)

免税事業者から仕入れた場合の消費税

しかし、期間限定で免税事業者から仕入れを行った場合、一部仕入税額控除の適用をしますよとなっています。

令和5年10月1日から令和8年9月30日まで 仕入税額相当額の80%

令和8年10月1日から令和11年9月30日まで 仕入税額相当額の50%

適格請求書等保存方式の開始後一定期間は、免税事業者等からの仕入税額相当額の一定割合を控除できる経過措置があるそうですが、この場合の仕入税額控除の要件について教えてください。

お問合せの多いご質問(令和5年11月13日更新)(PDF/1,159KB)国税庁

ここで気になるかもしれないのですが・・・

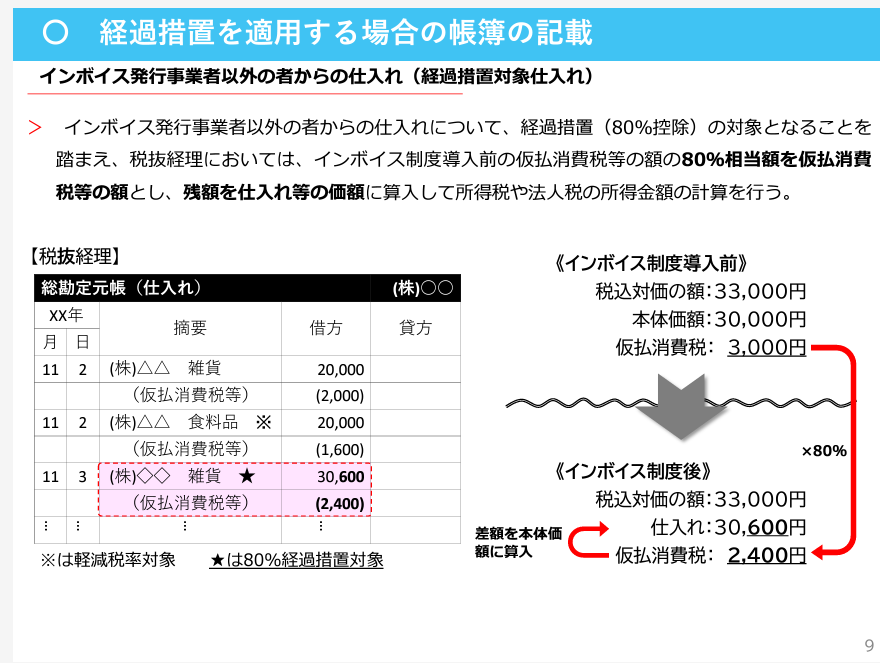

消費税を10%支払って、消費税の計算にはその支払った分の80%しか適用されないとなると、残りの20%は経費にならないのかな・・・と

例えば、売上が2,200円(10%)で、免税事業者から1,100円(10%)の物を買ったとします。

消費税の計算は

200円 - 80円(100円×80%) = 120円

となります。

支払ってしまっている消費税分の残り20円はどうなってしまうのか・・・

これは、消費税の計算では加味できませんが、法人税や所得税の経費にできます。

※「応用編」資料(PDF/3,715KB) 国税庁

【足あと】

研修会に続けて参加しました。

とっても面白かったです。

いろんなことを知ることは楽しいです。

会場では久しぶりの方に会い、話をしたのもよかったです。

【昨日のにっこり】

研修会の話がおもしろかったこと

久しぶりの方と話ができたこと

昨日しないといけないことができたこと