所得税の確定申告で、受け取った配当金を申告不要として申告したけど、

配当控除を適用したほうがお得だったことが後からわかり、

やり直したいときはできるのでしょうか・・

※瓦蕎麦

申告不要を選択して確定申告した配当金を総合課税で申告したい

上場株式等の配当金は、確定申告をしないこともできますし、申告することを選んだ場合は、総合課税もしくは申告分離課税を選ぶことができます。

どのようにするかは、自由です。

No.1331 上場株式等の配当等に係る申告分離課税制度|国税庁

しかし、どのように申告するかによって、税金が変わってくる方もいます。

上場株式等の配当金については、確定申告しないということを選んだ方で申告した方が、申告した後でやっぱり総合課税で配当控除を受けたいとなったとしても、それは認められません。

確定申告で申告しなかった上場株式等の利子及び配当を修正申告により申告することの可否

【照会要旨】

上場株式等の利子及び配当(以下「配当等」といいます。)の金額を総所得金額の額から除外したところで確定申告をした者が修正申告書を提出する場合、その配当等の金額を総所得金額に含めて申告し、配当控除の適用を受けることができますか。

【回答要旨】

修正申告で上場株式等の配当等の金額を総所得金額に算入することは認められません。

上場株式等の配当等の金額は、総所得金額及び配当控除の額等の計算上、除外したところで確定申告できることとされており(租税特別措置法第8条の5第1項)、課税庁が決定又はその後の更正・再更正をする場合は、その利子所得及び配当所得(以下「配当所得等」といいます。)の金額に係る総所得金額及び配当控除の額は課税標準及び税額控除に含めないこととされています(租税特別措置法第8条の5第2項)。この規定ぶりからすると当初申告により選択した又は決定により除外されることとなった上場株式等の配当等の処理方法は、その後変更できないものと解されます。

また、上場株式等の配当等の金額を総所得金額に算入して確定申告書を提出した場合(租税特別措置法第8条の5非適用)、更正の請求又は修正申告書の提出に当たってはその配当所得等の金額を総所得金額から除外できないことを明確にしています(租税特別措置法関係通達8の5-1)。

これは、上場株式等の配当等については、確定申告(期限後申告を含みます。)をする時点において、それを総所得金額に含めて確定申告するか、それを除外して確定申告するかの選択を、申告する者の意思に委ねており、その配当所得等の金額を総所得金額に含めて確定申告した後においては、配当所得等の申告不要制度の適用を受けることができないことを留意的に明らかにしたものとされています。

これらのことから、上場株式等の配当等の金額を除外して確定申告した場合(租税特別措置法第8条の5適用)には、その後の更正又は修正申告においても租税特別措置法第8条の5《確定申告を要しない配当所得等》を適用して課税関係を律することとなります。

※確定申告で申告しなかった上場株式等の利子及び配当を修正申告により申告することの可否|国税庁

配当金控除を受けたほうがいいのかどうか

そもそも総合課税を選択して配当控除を受けたほうがいいのかどうか・・

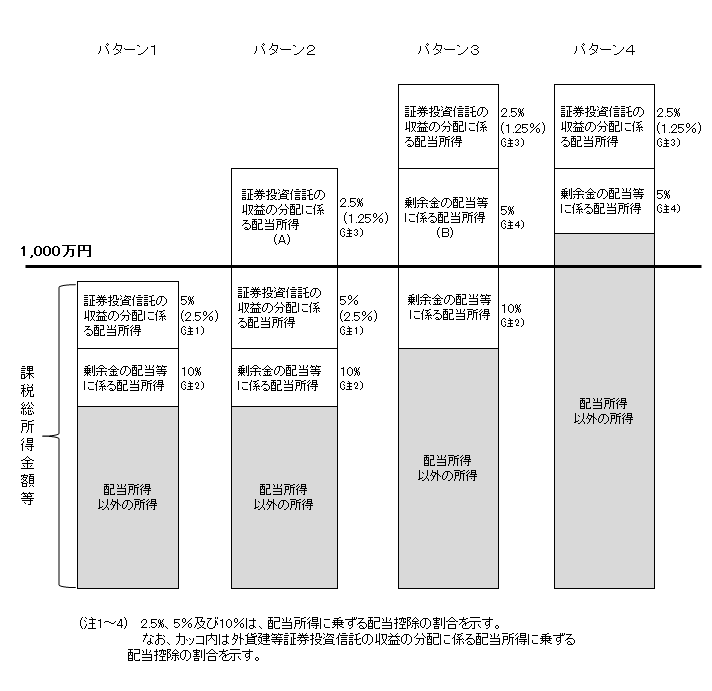

配当控除の金額は、その種類によってまた課税総所得金額等によって、パーセンテージが変わってきます。

配当控除の計算式

次の方法により計算した金額です。(配当控除の金額は算出税額を限度とします。)

(1) その年分の課税総所得金額等が1,000万円以下の場合(パターン1)

配当控除の額=イ+ロ

イ 剰余金の配当等に係る配当所得(特定株式投資信託の収益の分配に係る配当所得を含みます。以下同じです。)の金額×10パーセント

ロ 証券投資信託の収益の分配金に係る配当所得(特定株式投資信託の収益の分配に係る配当所得を除きます。以下同じです。)の金額×5パーセント

(証券投資信託の収益の分配に係る配当所得のうち、特定外貨建等証券投資信託以外の外貨建等証券投資信託の収益の分配に係る配当所得の金額については、2.5パーセント)

(注) 「課税総所得金額等」とは、課税総所得金額、土地等に係る課税事業所得等の金額(平成10年1月1日から令和8年3月31日までの間は適用なし)、課税長期(短期)譲渡所得の金額、上場株式等に係る課税配当所得等の金額、株式等に係る課税譲渡所得等の金額および先物取引に係る課税雑所得等の金額の合計額をいいます(以下同じです)。

(2) その年分の課税総所得金額等が1,000万円を超え、かつ、課税総所得金額等から証券投資信託の収益の分配に係る配当所得の金額を差し引いた金額が1,000万円以下の場合(パターン2)

次のイからハの合計額

イ 剰余金の配当等に係る配当所得の金額×10パーセント

ロ (証券投資信託の収益の分配に係る配当所得の金額のうち、課税総所得金額等から1,000万円を差し引いた金額(A)に相当する部分の金額)×2.5パーセント

ハ 証券投資信託の収益の分配に係る配当所得の金額のうち(A)を超える部分の金額×5パーセント

(注) 証券投資信託の収益の分配に係る配当所得のうちに特定外貨建等証券投資信託以外の外貨建等証券投資信託の収益の分配に係る配当所得がある場合には、その金額に係る控除率は、2.5パーセントが1.25パーセント、5パーセントが2.5パーセントとなります。

(3) 課税総所得金額等から証券投資信託の収益の分配に係る配当所得の金額を差し引いた金額が1,000万円を超える場合((4)に該当する場合を除きます。)(パターン3)

次のイからハの合計額

イ (剰余金の配当等に係る配当所得の金額のうち、課税総所得金額等から1,000万円と証券投資信託の収益の分配に係る配当所得の金額の合計額を差し引いた金額(B)に相当する部分の金額)×5パーセント

ロ 剰余金の配当等に係る配当所得のうち、(B)を超える部分の金額×10パーセント

ハ 証券投資信託の収益の分配に係る配当所得の金額×2.5パーセント

(証券投資信託の収益の分配に係る配当所得のうち、特定外貨建等証券投資信託以外の外貨建等証券投資信託の収益の分配に係る配当所得については、1.25パーセント)

(4) 課税総所得金額等から剰余金の配当等に係る配当所得の金額と証券投資信託の収益の分配に係る配当所得の金額の合計額を差し引いた金額が1,000万円を超える場合(パターン4)

次のイとロの合計額

イ 剰余金の配当等に係る配当所得の金額×5パーセント

ロ 証券投資信託の収益の分配金に係る配当所得の金額×2.5パーセント

(証券投資信託の収益の分配に係る配当所得のうち、特定外貨建等証券投資信託以外の外貨建等証券投資信託の収益の分配に係る配当所得については、1.25パーセント)

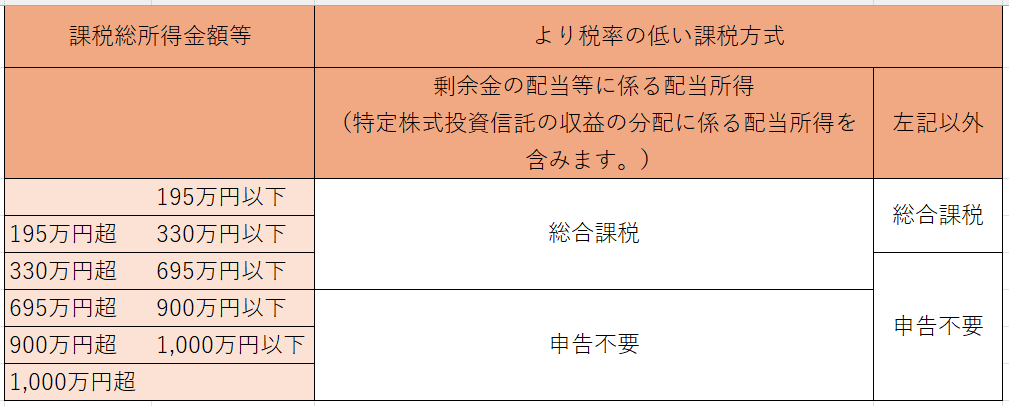

課税総所得金額等がいくらであれば、どのように申告したらお得になるのかを下記のようにまとめてみました。

申告しないほうがいい方もいらっしゃいますので、ご検討してみてください。

【足あと】

一区切りつき、新たに進んで行けそうになった日です。

少しもやもやが解消しました。

【昨日のにっこり】

数字が合わない原因がわかったこと

一区切りついたこと

教えてもらえたこと